人生100年時代、長くなる老後期に備えて、老後資金はどのように備えていけばいいのでしょう?

特に女性は真剣に取組む必要があります。

【人生100年時代の老後資金】 長い老後、あなたはどう乗り切る?

これまでは、60歳で定年した後、65歳までは働き、90歳くらいまでの25年は生きるとして…といった前提で老後資金を考えてきました。

しかし、「人生100年」を前提にと置くととんでもないことになります。

65歳から100歳までは35年もあります。

「老後25年」が10年延びると、期間は1.4倍です。

今の発想のまま、65歳で仕事を辞めてあとはのんびりする…などと考えた場合、老後資金は4割増しで必要になるのです。

老後資金の目安として「夫婦で3,000万円、おひとり様2,000万円」などと言われますが、4割増しだと「夫婦で4,200万円、おひとり様2,800万円」となってしまいます。

しかも、これ以外に介護の予備費として1人約550万円(生命保険文化センターの平均データで試算した介護費)も確保しておきたいので、恐ろしい額になってしまいます。

今後は、国も定年を70歳にしたり、年金受取開始年齢を70歳、あるいは75歳に変更してくる可能性もあると思われますが、できるだけ長く働いて、老後のスタート時期を遅らせることが大事です。

あるいは少額でいいので、生涯現役でいることができればさらに◎です。

女性は男性より6歳寿命が長く、しかも、高齢単身女性の5割超が貧困(所得中央値の1/2を下回っている)状態にあるというデータもあります。

女性は特に、しっかり備えておく必要があります。

【人生100年時代の老後資金】扶養を抜けて自分の年金を増やそう!

もしも今、夫の扶養の範囲で働いているのであれば、フルで働くことも考えてはいかがでしょう?

厚生年金は会社が半分保険料を負担してくれています。厚生年金に入れば、「自分の年金」を増やせます。

そもそも、収入が増えれば「自分の老後資金」も自分で貯められてメリット大です。

また、年金が手薄になるのは自営業の場合です。

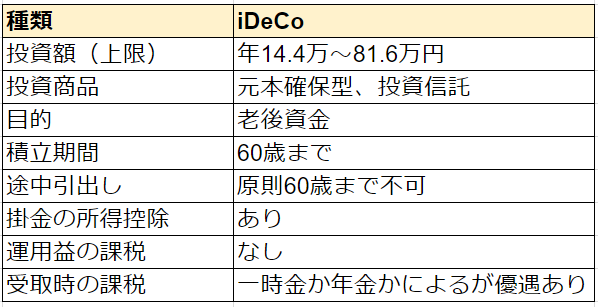

年金を上乗せする「国民年金基金」や「確定拠出年金(iDeCo)」、退職金代わりの「小規模企業共済」などを上手に利用しましょう。

いずれも掛金が社会保険料控除になり、節税効果が大きい制度です。

国民年金基金とiDeCoで合計月6万8000円まで、小規模企業共済も月7万円まで積立てられるので、できれば使いきるようにしましょう。

他にも、国民年金の付加保険料400円を納付すれば、将来の年金額を「200円×付加保険料納付月数」分増やせます。

例えば、5年(60カ月)納めれば保険料累計額は24,000円ですが、年金額は1年で200円×60カ月=12,000円の増額になります。

会社員なら、企業年金の有無や「確定拠出年金(企業型)」の有無などによっては「iDeCo」を利用できる場合があります。また、会社員なら「年金財形」という方法もありますね。

【人生100年時代の老後資金】「つみたてNISA」か「一般NISA」も活用を

さらに老後資金を貯めるにあたっては、お金に働いてもらうという意味で、投資を活用するのも1つの方法です。

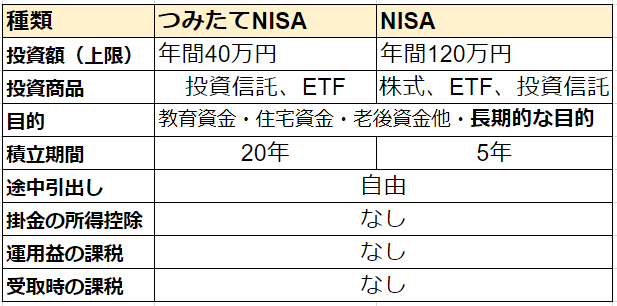

配当や売買益が非課税になるものとして、「つみたてNISA(少額投資非課税制度)」と「一般NISA」があります(どちらか一方しか利用できません)。

「つみたてNISA」は投資信託の積立投資で、年間40万円までの元本に対して、配当や売買益が非課税になります。

非課税期間は20年間で、いつでも自由に引出すことができます。

一方、「一般NISA」は、株や投資信託などへ投資する年120万円までの元本に対する配当や売却益が非課税になります。

どちらを利用すべきかは、コツコツ積立投資をしたいか、株主優待などを楽しみつつ株式投資等をやりたいか、ということでも違ってきます。

ただ、「つみたてNISA」で投資できる投資信託は、金融庁が設けた基準(コストが低く長期の運用に向く)に合う商品のみで、ビギナーでも始めやすいという特徴があります。

いずれもリスクがあることは忘れないようにしましょう。

私も昨年卒母して、今老後資金の準備を行っています。

老後は「貧困」に陥ることなく、楽しく過ごしたいですよね。

女性も自分名義の資産をしっかり貯めて(増やして?)おくべきです。ただし、危ない投資や詐欺には引っかからないように注意してくださいね!