住居費や老後費と並んで「人生の3大支出」に数えられる子どもの教育費。

人生100年時代には、教育資金はどのように備えていけばいいか考えてみましょう。

【人生100年時代の教育資金】1人あたりの教育費っていくらかかる?

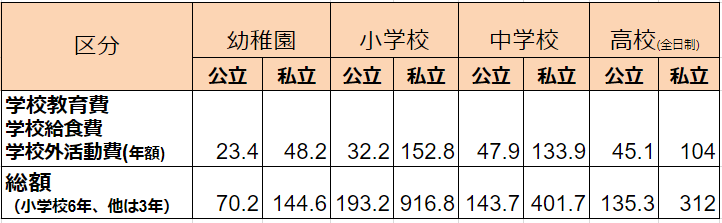

文部科学省「学習費調査(平成28年度)」によると、幼稚園から高校までの学習費は下の表1の通りです。

ちなみに「学習費」には、授業料のほか、修学旅行、学校納付金等、学校給食費、学習塾費や家庭教師費、習い事やスポーツ等も含まれます。

当然ですが、公立よりも私立の方が費用はかかります。

[表1]幼稚園から高校までにかかる学費(万円)

文部科学省「子どもの学習費調査(平成28年度)」をもとに作成

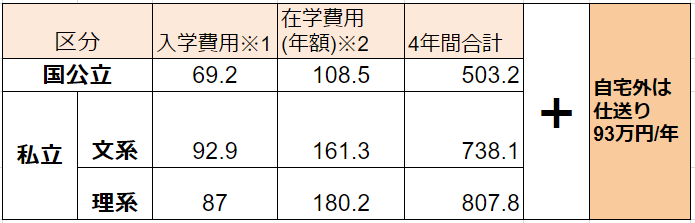

大学の学費は、日本政策金融公庫「平成29年度 教育費負担の実態調査」のデータから作成したものです。

国公立か私立か、自宅通学か自宅外か、文系か理系かなどで学費は異なります(表2)。

4年間の学費では、国公立・自宅の合計503万円から私立・理系の807万円に仕送り93万円をプラスした900万円まで幅があります。

美大や音大その他の私立の学部によってはもっとかかる場合もあります。

また、中には、大学在学中に資格を取るため専門学校とのダブルスクールになったり、留学を希望するなどでさらに学費がかかることもあります。

[表2]大学でかかる費用の目安(万円)

※1 受験費用、学校納付金、入学しなかった学校への納付金

※2 授業料、通学費、教科書費、施設設備費、学習塾、参考書、習い事等

日本政策金融公庫「平成28年度 教育費負担の実態調査結果」をもとに作成

【人生100年時代の教育資金】これからは親子で協力し合う!子どもにも少し負担してもらおう

子どもの教育資金として実際にいくら貯めればいいでしょう?

基本の考え方としては、一般的に最も学費がかかる大学時代に向けて「家計でまかなえない分」を蓄えておくことになります。

その他の分は原則として家計でまかなうイメージです。

「どんな教育を受けさせたいか」にも関わりますので、夫婦で話し合うことも大事ですが、目標額は次のように整理しています。

漠然と「子ども自身が希望したら大学や専門学校に行かせてあげたい」と考えるのであれば300万円を目安に貯めておきましょう。たくさん貯められるならもっと貯めておけば、使わなかった分は老後資金に回せます。

<大学・専門学校へ行かせたい(自宅通学)>

300万円以上

<大学・専門学校へ行かせたい(下宿の見込み)>

500万円以上

表2と見比べても、この金額だけで大学の学費がまかなえるわけではありません。家計から出せる分と、学生自身のアルバイト、奨学金などを組み合わせれば、選択肢が広がるラインだと考えましょう。

人生100年時代は親自身の老後に余力を残さなくてはなりません。教育資金は親子で協力し合う時代といえます。

親が借金してまで青天井で教育費を捻出するのではなく、一部は奨学金を利用してもらうなど、子ども自身にも負担してもらうのです。

どんなに家計が厳しくても、児童手当だけは生活費に入れずキープしておきましょう。

現行制度の場合、児童手当をそのまま貯めれば15年間で200万円弱になります。親自身がほかに月5000円でも1万円でも貯め、さらにお年玉・お盆玉、お祝いなどの一部を貯めておけば、300万~500万円は決してきつい数字ではありません。

【人生100年時代の教育資金】末子が中学卒業するまでに貯め終える!

教育資金は、子供が産まれたら積立をスタートし、細く長く貯蓄することが最もラクな貯め方です。「あとで貯める」はむしろ苦しくなる原因となります。

貯める時期としては、中学を卒業するまでに貯め終えるようにしましょう。

中3までは児童手当もあって貯めやすく、高校以降は本格的に塾代などもかかってくるためです。

また、中3で貯め終えるということには、もう1つ意味があります。自分たちの老後資金の準備に切替えるよいタイミングでもあるためです。「末子が中学を卒業したら老後資金を貯める」と思えば覚悟もできます。

【人生100年時代の教育資金】何でどう貯める?

天引きや振替などで、確実に貯まる仕組みを利用することが大事です。

ちなみに、教育資金の積立商品としては、職場の「財形貯蓄」や銀行の「自動積立定期」、あるいは生命保険会社の「学資保険」などが挙げられます。

教育資金は安全性が高い商品で運用するのが基本ですが、インフレリスクに備えるためにも投資信託などミドルリスクの商品を取り入れるのは1つの方法です。

親の「つみたてNISA(少額投資非課税制度)」口座で投資信託の積立をするのが、投資ビギナーに向きます。

ただし、投資は1/3以下に抑えましょう。

例えば、月1.5万円を教育資金として貯める場合は、投資信託は5000円までにして、残りは安全度の高い商品を利用しましょう。

NISAは運用で増えた分は非課税といううれしいメリットがあり、しかも、つみたてNISAには、基準をクリアしたローコストで運用実績のある投資信託が並んでいます。

人生100年時代は、教育費と住居費、老後資金のバランスが大事です。

教育は大切な財産ですが、老後にツケが回ると、結果的に子どもたちに負担を負わせることにもなりかねません。

中長期の視点を持って考える必要がありますね。