![]() こんにちは!ファイナンシャルプランナー兼投資家のミサトです。

こんにちは!ファイナンシャルプランナー兼投資家のミサトです。

第1回では投資初心者のマーヤさんに株式について説明しましたが、今回は債券と投資信託についてです。

国債とは?~投資女子・投資ママのための超初心者向け投資入門~

![]() 債券って国債のことですよね?

債券って国債のことですよね?

![]() 半分くらい正解、かな。

半分くらい正解、かな。

国の場合、「税収が足りなかった。でも、お金が必要だ!」

企業の場合、「利益が足りなかった。でも、お金が必要だ!」

といったように、債券は、国や企業、地方自治体などの(発行元)が「お金が必要になったので誰か援助して!」という時に発行する有価証券のことを言います。

発行した債券を、投資家たちに買ってもらうことで、発行元は資金を得ることができるというわけです。

![]() でも投資家は何のメリットもないのにお金なんて貸さないですよね。

でも投資家は何のメリットもないのにお金なんて貸さないですよね。

![]() そう。投資家がなぜ債券を買うのかというと”利子”を得ることが出来るからです。

そう。投資家がなぜ債券を買うのかというと”利子”を得ることが出来るからです。

マーヤさんが15年満期で利率1%の国債を100万円分買ったとしましょう。

すると、

●毎年1万円の利息がもらえる

●15年後は100万円が戻ってくる(日本が破綻していない限り。)

このように債券の発行元は、

という義務があります。

![]() へー!債券は、借用書のようなものなんですかね。

へー!債券は、借用書のようなものなんですかね。

![]() ただ、株式のように、市場(しじょう)で売買することが可能な、有価証券だという点が借用書とは大きな違いとなります。(株みたいな値動きの激しさは少ないのでご安心を!)

ただ、株式のように、市場(しじょう)で売買することが可能な、有価証券だという点が借用書とは大きな違いとなります。(株みたいな値動きの激しさは少ないのでご安心を!)

![]() 銀行に預けているよりなんだかお得な気がしてたな。。

銀行に預けているよりなんだかお得な気がしてたな。。

めんどくさがり屋のわたしにはピッタリな気がしてきましたが。。笑

でも債券のリスクはどうなっているのですか?

![]() 債券には信用リスクと金利変動リスクがあります。

債券には信用リスクと金利変動リスクがあります。

発行元の国や地方自治体、企業が破たん・倒産した場合に、お金が戻ってこない可能性があります。

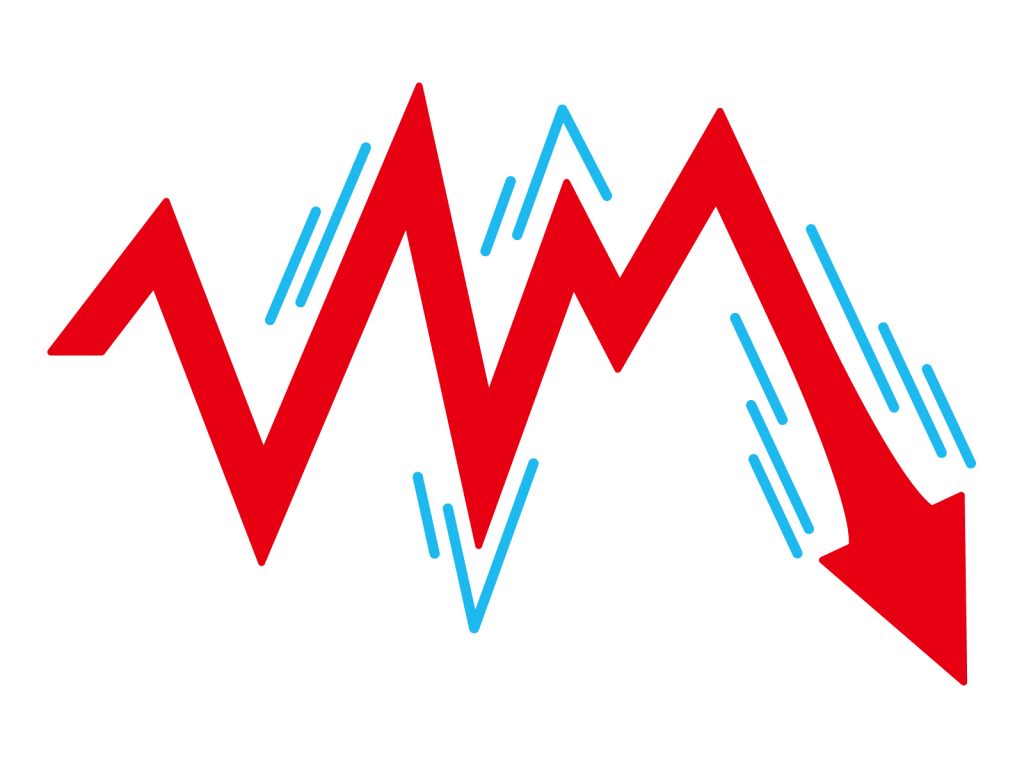

◆金利変動リスク

金利が上がると債券の価格は下がる傾向があるので、物価が上昇傾向にあるインフレ時や、これから金利が上がりそう、という場合は注意が必要です。

投資をする上で、株式と債券の関係はすごく重要になってきます。

なぜなら、“債券と株式は反対の値動きをしやすい”からです。

![]() それは、株価が下がると、みんなが債券を買う。また、株価が上がりだすと、持っていた債券を売って、株式を買う、という動きが見られるということですか?

それは、株価が下がると、みんなが債券を買う。また、株価が上がりだすと、持っていた債券を売って、株式を買う、という動きが見られるということですか?

![]() そういうこと!なので、投資をする際には株式と債券をバランス良く持って変動幅を抑える、というものリスクヘッジにもなりテクニックのひとつです。

そういうこと!なので、投資をする際には株式と債券をバランス良く持って変動幅を抑える、というものリスクヘッジにもなりテクニックのひとつです。

投資信託とは?~投資女子・投資ママのための超初心者向け投資入門~

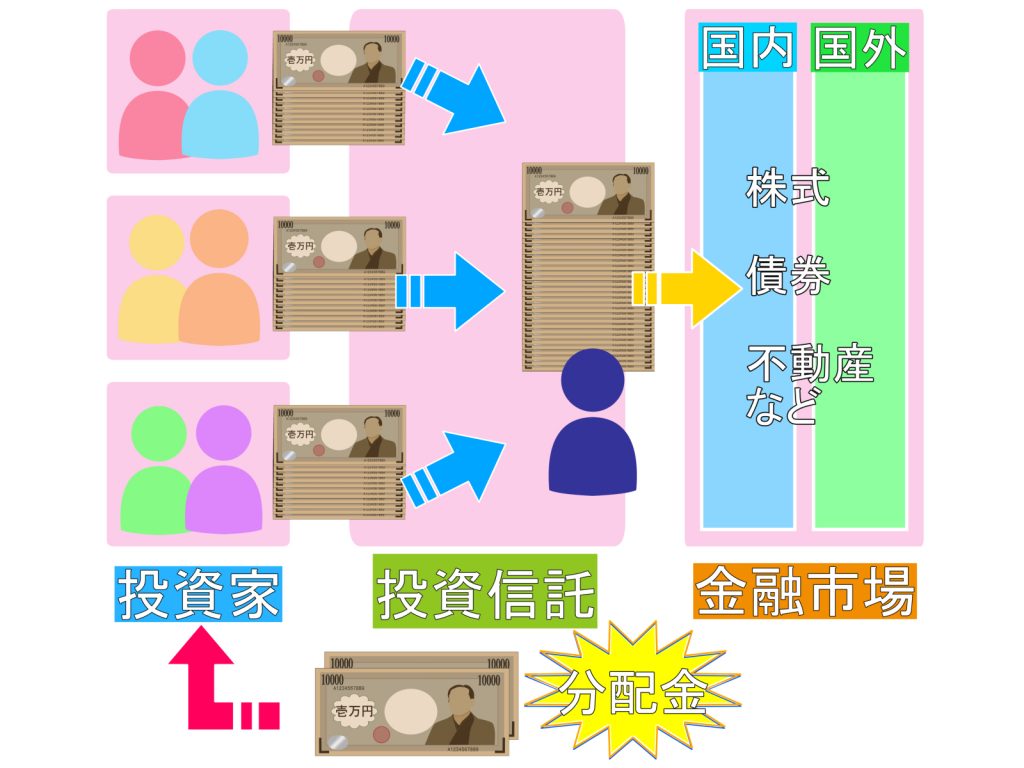

![]() 投資信託(ファンド)とは、その名の通り「投資を信じて託すこと」!

投資信託(ファンド)とは、その名の通り「投資を信じて託すこと」!

投資家から集めたお金を大きな資金としてまとめ、運用のプロ(ファンドマネジャー)が株式や債券などに投資・運用するのです。

![]() 投資信託は初心者に向いてる、と聞いたことがあります。

投資信託は初心者に向いてる、と聞いたことがあります。

![]() そうね。

そうね。

その理由は3つ!

①とにかく少額から始められる

最近ではワンコイン投資などの商品もあり、気軽に始めることが出来ます。

②分散投資で大きな損を避けられる

投資信託という商品は複数の投資先に「分散投資」されています。投資を分散させることによって、極端な値下がりを防ぎ、大きな損を避けるという効果が!

③投資の専門家がしっかり運用してくれる

投資というとたくさんの知識やテクニックが必要になってきますが、その部分は専門家にお任せ!

忙しい主婦の方でも手軽に始められます。

![]() 自分が持っているお金には限界があるし、わたしのような初心者にはすごくぴったりかも。複数人が少しずつお金を出し合えば大きな額になりますね!

自分が持っているお金には限界があるし、わたしのような初心者にはすごくぴったりかも。複数人が少しずつお金を出し合えば大きな額になりますね!

![]() さらに投資信託は日本だけではなく、アメリカ、中国、ヨーロッパなど世界に分散して投資をすることも可能ですよ。

さらに投資信託は日本だけではなく、アメリカ、中国、ヨーロッパなど世界に分散して投資をすることも可能ですよ。

![]() うわ~!なんだか夢が広がります!ミサトさんの説明を聞いて、私も早く投資家女子になりたい!と強く思うようになりました。でも、投資を始めるにあたって、”証券口座の開設”という大きな壁があって。。

うわ~!なんだか夢が広がります!ミサトさんの説明を聞いて、私も早く投資家女子になりたい!と強く思うようになりました。でも、投資を始めるにあたって、”証券口座の開設”という大きな壁があって。。

そもそも、

「どこの口座を開設したら良いのかわからない!証券口座によって違いとかあるの?」

「ややこしい!NISAとかIDECOとかなに?汗」

など疑問がたくさん。

![]() そうですね。証券口座の開設をしないと投資が出来ないですもんね!

そうですね。証券口座の開設をしないと投資が出来ないですもんね!

それでは次回はおすすめの証券口座と、その開設方法について説明していきますね。