マイホームを手に入れるために必須の住宅ローン。日銀のゼロ金利政策、続くマイナス金利政策のおかげで、住宅ローンの金利は史上最低ラインに位置しています。

「金利が低い今こそマイホーム購入のチャンス!」と、マイホーム購入を検討している方やすでに購入した方は多いのではないでしょうか?

チャンスであることは間違いありませんが、住宅ローンの組み方には注意が必要です。特に不動産業者が勧める業者提携の住宅ローンを、比較検討せずに組んだ方は要注意!

「金利が低い」という誘い文句だけで、リスクのある「変動金利の長期ローン」を組んでしまっている可能性が高いのです。

変動金利は金利上昇時の負担が大きくなる

住宅ローンには、契約時の金利が固定される「固定金利」と、金利の変動に合わせて金利が変わる「変動金利」の2種類があります。また、一定期間は固定金利、一定期間経過後は変動金利になるものもあります。

固定金利の住宅ローンは、変動金利に比べて金利が高くなっているため、同じ金額を同じ年数で借りた場合、毎月の返済額が変動金利よりも多くなります。

一見すると不利に思えますが、将来金利が上昇しても金利が変動しないため、契約時に返済総額が確定するメリットがあります。

一方、変動金利の住宅ローンは、現在は超低金利のため固定金利よりも毎月の返済額が少なくなります。

ここに魅力を感じる方が多いようですが、将来金利が上昇した場合、一転して金利上昇分だけ毎月の負担が大きくなり、支払総額も増大してしまいます。

つまり、このまま35年間低金利が続けば問題ないのですが、景気の回復とともに金利が上昇した場合、支払総額が大きく増えてしまう可能性があるのです。これが、変動金利の落とし穴です。

現状では固定金利の方がやや有利

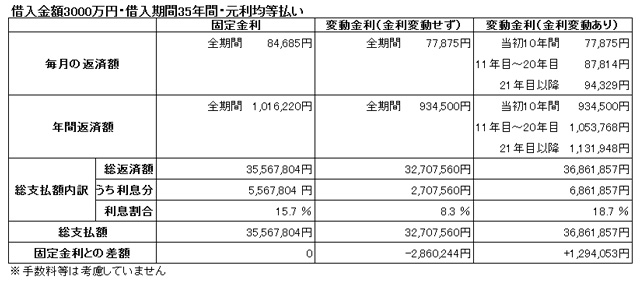

下の比較表は「3500万円を借入期間35年」で借りた場合、固定金利、変動金利(金利変動せず)、変動金利(10年後に+1%、20年後に+1%金利上昇)の3パターンの総支払額を比較したものです。

金利が変動しなければ、変動金利が固定金利に比べて総額で約286万円も少なくて済みます。しかし、金利が上昇した場合は、総額で約129万円も増えてしまいます。

「金利が上昇し始めたら固定金利のローンに組み替えればいいのでは?」と考えた方もいるのではないでしょうか? 仮に完璧なタイミングでうまく借り換えができれば、それは可能かもしれません。

しかし、いつ金利が上昇するのか、金利上昇が続くのか、どれくらい上昇するのかといったことは、正確に予想することは不可能です。また、金利上昇の局面では、先んじてローン金利も上昇するのが普通です。

つまり、金利が上昇したから固定金利の住宅ローンに借り換えようとしても、固定金利の住宅ローン金利も上昇している可能性が非常に高く、手遅れなのです。

そのため、マイホーム購入を検討している方は、業者が勧めるままに住宅ローンを組むのではなく、きちんと契約内容、特に固定金利か変動金利かを確認してください。

すでにマイホームを購入して住宅ローンを支払っている方は、ご自身の住宅ローンがどのような契約になっているのかを確認しましょう。

固定金利と変動金利、どちらにもメリットとデメリットがありますので、どちらを選択するのか、よく検討することが大切です。

とはいえ、「史上最低金利でありこれ以上下がることは考えにくい」「固定金利と変動金利の差がそれほど大きくない」「将来の金利上昇のリスク」といった現状を考えると、現在は固定金利の方が有利だといってよいのではないでしょうか。

ママニティ編集部