毎月コツコツ貯金している方がほとんどだと思いますが、「もしかするとウチは貯金額が少ないかも……」と不安に思ったことはありませんか?

毎月貯蓄する金額は、年齢や家族構成、収入、ライフステージ、生活レベルなどで変わりますので、これが正解という数字はありません。

とはいえ、安心するためにも目安となる数字は欲しいですよね?

そこで、今回は総務省の調査結果から、気になる平均的な貯蓄金額について見ていきます。

貯金の目標は可処分所得の2割!

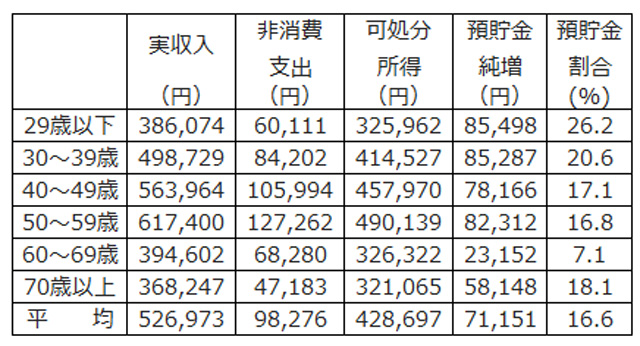

総務省が毎年実施している『家計調査』の平成28年(2016年)調査結果によれば、2人以上の勤労者世帯実収入は平均52万6973円、税金や社会保険料、年金保険料などの非消費支出を引いた可処分所得は平均42万8697円、家計収支の黒字は平均11万9106円でした。

ここから平均7万1151円を預貯金にまわしており、可処分所得の16.6%を貯金している計算です。

ただし、この金額は平均値です。

ですから、ここからは世帯主の年齢別に貯蓄金額と割合について見ていくことにします。

出典:総務省『家計調査・家計収支編・二人以上の世帯詳細結果表2016年』より抜粋

上の表は、夫婦のどちらか、もしくは両方が働いている世帯について、世帯主の年齢別に実収入などのデータをまとめたものです。

これを見ると、実収入が一番少ないにも関わらず、預貯金の金額は29歳以下が一番大きくなっています。

これは、子どもがいない、または生まれたばかりであること、住宅ローンの支払いがないことなどの理由で、まだ家計に余裕があるときに貯めている家庭が多いことが伺えます。

この世代の貯蓄割合は約26%ですので、可処分所得の4分の1を貯金していることになります。

20代の夫婦の方はこの割合で貯蓄することがひとつの目標となります。

30代は、実収入も可処分所得も増えますが、教育費や住宅ローンの支払いなどで支出も増えるため、預貯金の金額は約8万5000円と20代と大きくは変わりません。

割合は約20%に減りますが、これが30代の貯蓄割合の目安となるでしょう。

40代以降の貯蓄目標は月8万円

続く40代、50代の方は、貯蓄額は約8万円、貯蓄割合は約17%を目安にしてください。

ただし、収入が多い、住宅ローンを払い終わった、子どもが独立したなど、家計に余裕がある場合は、この限りではありません。

60代になると実収入も可処分所得も20代と同水準まで急落します。

このデータは勤労者世帯のものですので、定年退職でリタイアした方は含まれていません。

ですので、この急落は、定年後に再雇用または再就職した方の給与が大きく減ることが原因だと思われます。

そのため、定年前は40代、50代と同水準の貯蓄を続けることが目標になりますが、定年後は、収入に見合った貯蓄額に減らさざるを得ないでしょう。

70代は実収入も可処分所得も全世代で最低になりますが、貯蓄額は約6万とかなり頑張っている印象です。

70代でも働いて収入を得、生活費も節約して貯蓄をコツコツ増やしていることが想像できます。

いかがでしたか?

みなさん、けっこう頑張って貯蓄していることがわかったのではないでしょうか?

ひとつの目安ですが、65歳までは「可処分所得の2割」を毎月の目標貯蓄額と考え、それに収入状況やライフステージを加味して、計画的にお金を貯めていきましょう。

ただし、お金を貯めることが目的にならないように注意! 目標額にとらわれるあまり無理な節約は禁物!! 必要なものにはきちんとお金を使うことも大切です。

<参考元>

総務省

小日向 淳(フリー編集・ライター)

家計の節約術から資産運用、老後資金、相続対策などを中心に構成から執筆までを手がける。『法改正対応 バッチリ相続まるわかり 2015-16年版』(学研マーケティング)/『これで安心! 月5000円からはじめる老後資金の作り方』(宝島社)/『親の入院・介護で困らない!)』(宝島社)ほか、書籍、雑誌、ムック、Web記事など多数。